从全球封装基板制造企业类型来看, 主要可分三大部分:(1)由封测厂商投建的 IC 封装基板生产厂,如日月光等企业;(2)由 PCB 厂商拓展业务至封装基板,封装基板与 PCB 中的 HDI 板在制造工艺上存在一定共通之处,属于技术同源,比如我国深南 电路;(3)专门生产封装基板的厂商,包括信泰电子等。从主要封装基板厂商企业类型看,当前 PCB 厂占据 行业主流。作为集成电路产业链中的关键配套材料,中国大陆封装基板的全球占有率仅为 1.23%,国产封装基板占比更少,可见国产替代空间较大。

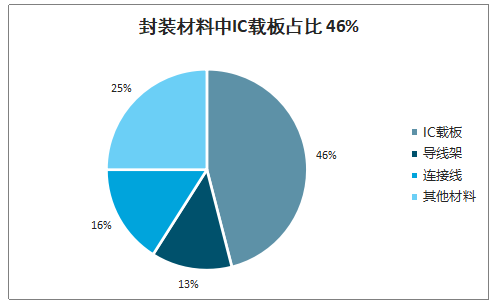

集成电路产业链大致可以分为三个环节:芯片设计、晶圆制造和封装测试。封装基板属于封装材料, 是集成电路产业链封测环节的关键载体,不仅为芯片提供支撑、散热和保护作用,同时为芯片与 PCB 之 间提供电子连接,甚至可埋入无源、有源器件以实现一定系统功能。封装材料中封装基板占比 46%左右, 是集成电路产业链中的关键配套材料。

集成电路产业链

封装材料中 IC 载板占比 46%

IC 载板具有高密度、高精度、高性能、小型化以及轻薄化的特点。IC 载板是在 HDI 板的基础上发展而来,是适应电子封装技术快速发展的技术创新,具有高密度、高 精度、高性能、小型化以及轻薄化等特点。例如移动产品处理器的芯片封装基板, 其线宽/线距为 20μm/20μm,未来 3 年内还将降至 15μm/15μm,10μm/10μm。

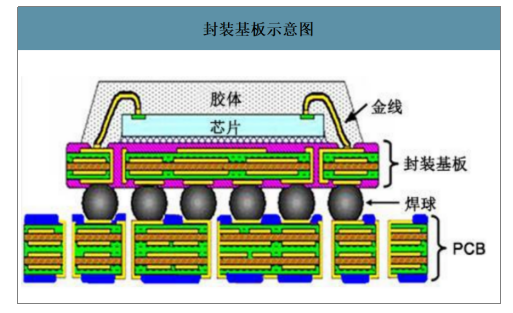

封装基板示意图

按照封装工艺的不同,封装基板可分为引线键合封装基板和倒装封装基板。其中, 引线键合(WB)使用细金属线,利用热、压力、超声波能量为使金属引线与芯片焊盘、基板焊盘紧密焊合,实现芯片与基板间的电气互连和芯片间的信息互通,大 量应用于射频模块、存储芯片、微机电系统器件封装;倒装(FC)封装与引线键合 不同,其采用焊球连接芯片与基板,即在芯片的焊盘上形成焊球,然后将芯片翻转 贴到对应的基板上,利用加热熔融的焊球实现芯片与基板焊盘结合,该封装工艺已 广泛应用于 CPU、GPU 及 Chipset 等产品封装。此外,按照应用领域的不同,封装基板又可分为存储芯片封装基板、微机电系统封装基板、射频模块封装基板、处理器芯片封装基板和高速通信封装基板等,主要应用于移动智能终端、服务/存储等。

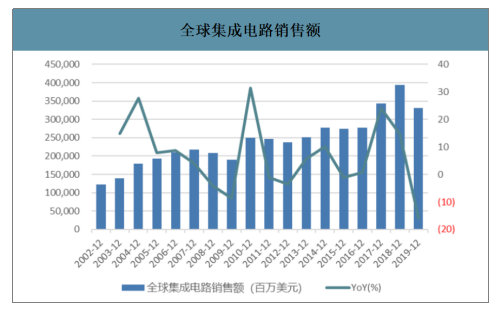

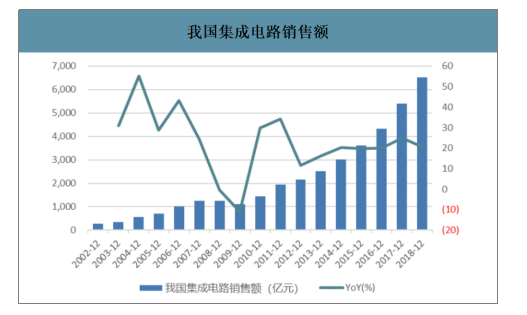

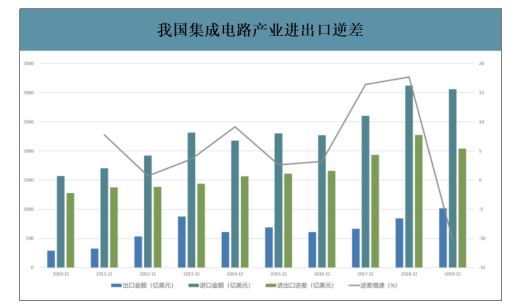

我国集成电路产业具有很大的进口替代空间。集成电路产业是信息技术产业的核 心,在《国家集成电路产业发展推进纲要》和集成电路产业投资基金的“政策+资 金”双重驱动下,近年来我国集成电路产业销售额增速远高于全球集成电路产业。 尽管我国集成电路市场规模庞大,但自给率仍然偏低。2019 年,中国集成电路进口 金额达 23056 亿美元,而出口金额仅为 1016 亿美元,贸易逆差依旧很大。

全球集成电路销售额

我国集成电路销售额

我国集成电路产业进出口逆差

政策大力扶持集成电路产业链,内资 IC 载板有望充分受益。受到国家政策的强力 支持,集成电路产业链各个环节的公司在逐步崛起,内资封测厂商在国家集成电路产业投资基金的助推下,通过并购等方式快速获得先进设备、 技术和人才,在先进封装技术上已与国际一流水平接轨,并开始步入规模扩张阶段。 然而,目前我国封测产业链上游的封装基板等关键材料主要以进口为主,国内替代 需求强劲。

封装基板的应用领域几乎涵盖下游所有终端场景,包括移动智能终端、服务/存 储等领域,类型涵盖消费类(手机、平板电脑、笔记本电脑、可穿戴电子产品 等)和工业类(通信设备、数据中心等)。

封装基板产品及下游应用

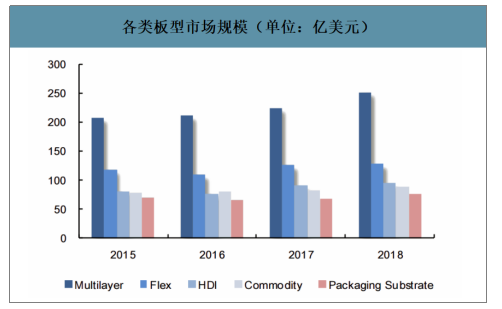

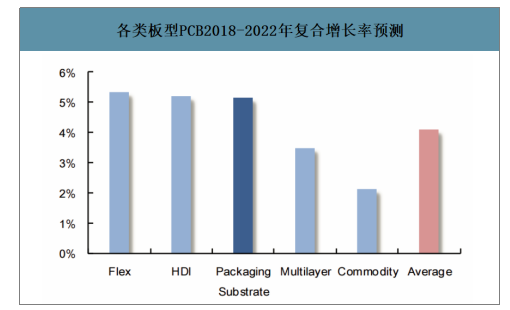

智研咨询发布的《2020-2026年中国IC封装行业市场专项调查及投资盈利预测报告》数据显示:封装基板下游应用领域广泛,因此在未来 5G、服务器等领域有大规模建设需 求的背景下,封装基板能够享受多个细分领域高增长叠加效应, 2018 年封装基板市场规模近 76 亿美元,预计 2022 年市场规模达到 88 亿美元,4 年复合增长率达到 5.2%,增速超过行业平均。

各类板型市场规模(单位:亿美元)

各类板型 PCB 2018-2022 年复合增长率预测

从全球封装基板的市场格局来看,目前主要产能和生产商都集中在台湾、韩国、 日本等地区,前十大企业中台湾、韩国、日本地区分别占 4 个、3 个、3 个, 合计市占率达到 80%、集中度较高。